この記事は元動画のタイトル「インド株の下落が止まらない・・今後どうなる?」を基に記事を書いています。

まず結論

短期の値動きだけで判断して売るのはもったいないです。

インド株は足元で弱い一方、直近5年の投信リターンでは上位10本中6本がインド関連という強さがあり、人口ボーナスや製造業シフト、大型投資、インフレ沈静化の兆しなど中長期の追い風がそろっています。

コアはS&P500やオールカントリー、サテライトでインドを積み立てる方針をぶらさず、下落局面を「計画的な買い増しのチャンス」と捉える戦略が有効です。

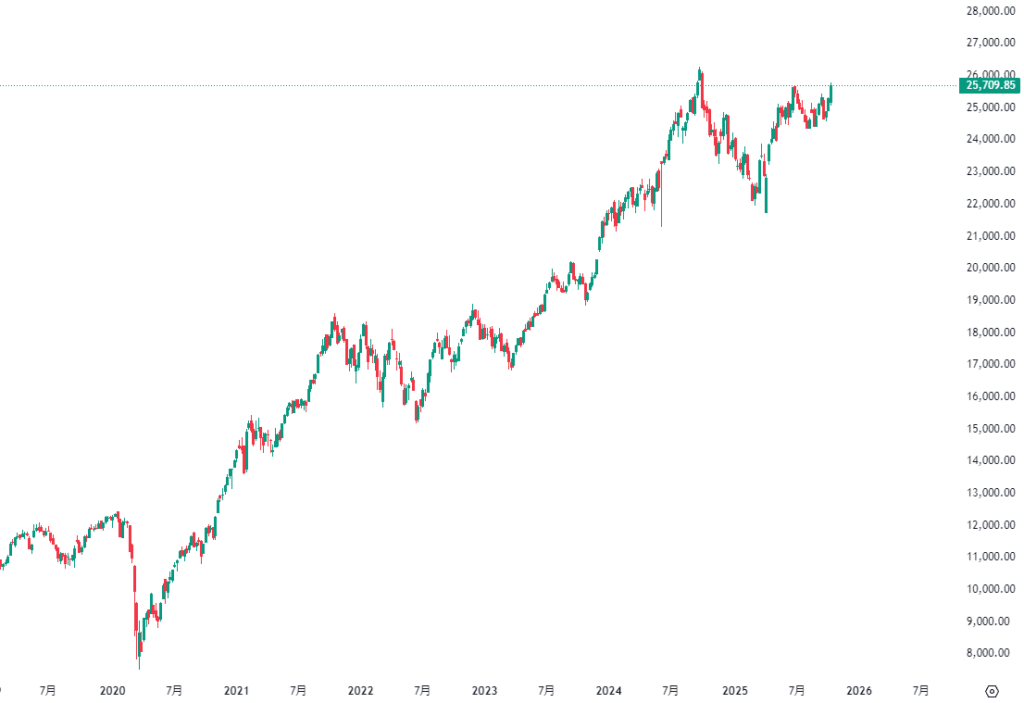

直近は「一人負け」に見えるが、5年で見ると様相が一変

直近1年の騰落では、ニフティ50がプラス0.5%程度と横ばいの一方、S&P500は約プラス11%、日経平均は約プラス20%、米テック寄り指数はプラス18〜34%と差が開いています。

ここだけを見ると「やっぱりインドよりS&P500やオルカンが良かった」と感じやすいです。

しかし、2020年6月〜2025年5月末の5年スパンで公募投信を並べると、上位10本のうち6本がインド関連という事実があります。

1位は世界半導体株(約+434%)ですが、インド系ファンドがズラッと上位に入り、国別テーマとしての強さが目立ちます。短期と長期で評価が逆転する点が、今回の最大の論点です。

インド株の下落が続くように見える主な理由(3点)

1. 対米関税の引き上げ交渉の不透明感

8月末には一部で最大50%という強い関税が話題になりました。

関税は交渉のカードでもあり、各国は引き下げを模索していますが、インドは内需主導の経済(名目GDPのうち民間消費が約65%)で輸出依存が低いとはいえ、見出しのインパクトで株価の重しになりました。

2. ルピー安とインフレ懸念

ルピー安が進むと輸入物価が上がりやすく、景気の逆風になります。実際、インドのインフレは昨年まで高止まりしていましたが、2025年に入ってからはインフレ率が低下基調に変化、政策対応で落ち着きが見え始めています。

3. バリュエーションの伸び疲れ

コロナ後の堅調さでPERは一時25倍近辺まで上昇し、割高感が意識されました。

足元は20倍前後に落ち着きつつあるものの、比較の軸としてはまだ高めという指摘は残ります。ただし、インド企業はROEが相対的に高く、PBRも高水準で、プレミアムを正当化しうる特徴があります。

それでも中長期で強気になれる根拠(4点)

1. 対米関税は進展余地あり

関税は政治・交渉のカードです。

報道ベースでは首脳間の対話も続き、他国同様に落としどころを探る展開が想定されます。材料が解消に向かえば、バリュエーションの重石が外れやすくなります。

2. 大型の消費減税とインフレ沈静化

9月から消費減税を実施し、GDP成長率見通しは6.5%→6.8%へ上方修正という指摘があります。中央銀行の金融政策も利下げ局面に入っており、過去のサイクルでは株価上昇の呼び水になった例が多いです。

3. 製造業シフトと巨大テック投資

人口は世界一、若年層が厚く、ここに製造業や先端産業が流入して付加価値が高まると、成長の質が変わります。

例として、スマホ生産のインド比率上昇、大手ITによるAI拠点整備、国産半導体の量産計画など、ニュースフローは確実に「内需+外需の両輪」化を示し始めています。

4. 金利低下局面の株高バイアス

政策金利がピークアウトし、利下げに入ると、信用コスト低下・投資活性化・株式の相対妙味の改善が同時進行しやすいです。過去のインド市場でも同様のパターンが確認されています。

インド株の魅力と注意点

魅力

- 世界最大の人口と長い人口ボーナス期

- 高いROE水準と健全な企業体質

- 内需比率が高く、消費主導の成長が見込みやすい

- 製造業や先端ITの大型投資が進行中

注意点

- 為替リスクが相対的に大きい(長期のルピー安トレンド)

- バリュエーションが相対的に高めになりやすい

- 社会制度や格差など構造課題の残存

- 関税・外交など地政学要因の影響を受けやすい

低コスト指数と高リターン系の比較(要点整理)

インデックス系は信託報酬が低く、長期積立に向きます。

アクティブ系は過去5年で高リターンも見られますが、手数料が高く、直近1年のドローダウンが大きいケースもあります。長期目線なら、まずは低コスト指数を軸に、アクティブは目的と中身を理解したうえでサテライトで活用するのが現実的です。

代表的な低コスト系(例)

| ファンド名 | 目安の信託報酬 | 備考 |

|---|---|---|

| SBI・インド株式インデックス | 約0.0638% | 超低コストで積立向き |

| 楽天・ニフティ50インデックス | 約0.308% | ニフティ50連動 |

| たわらノーロード(インド)等 | 約0.308% 前後 | 低コストの選択肢 |

高リターン例(過去5年)と留意点

| ファンド名 | 直近5年リターンの例 | 手数料等の注意 |

|---|---|---|

| HSBC インド・インフラ株式オープン | 約+31.6% | 購入手数料や信託報酬が高い傾向、直近1年はマイナスも |

| そのほかアクティブ(イーストスプリング、SBIなど) | 上位常連あり | リターンの振れとコストの高さに注意 |

アクティブは「何に賭けているのか」(セクター偏重、銘柄選択の哲学、売買回転率など)を目論見書や運用レポートで確認することが大切です。

具体的な積立・買い増しシナリオ

ここでは、コアにS&P500(あるいはオールカントリー)、サテライトにインドという前提で、実行しやすい3パターンを示します。

シナリオA:完全機械的な定額積立

・毎月同額でS&P500とインドを積立

・配分例はコア80%、サテライト20%

・感情を排し、時間分散で「平均取得単価を下げる仕組み」を徹底

向いている人:忙しくて相場を見続けられない、ルール化で継続したい

シナリオB:下落幅連動の買い増し強化

・基準額に加え、ニフティ50が前月比マイナスのときだけインド積立を1.2倍に増額

・逆にプラスの月は基準額に戻す(利確はしない)

・下落時の仕込み量を増やし、回復局面のリターン弾性を高める狙い

向いている人:積立をベースに、少しだけ攻めたい

シナリオC:為替と政策に着目した段階的配分

・インドCPIと政策金利の低下確認、対米関税の緩和報道など、マクロ環境が改善方向へ動いたタイミングでインド比率を段階的に20%→25%→30%へ引き上げ

・悪材料再燃時は比率を元に戻す

向いている人:ニュースやマクロ指標を見るのが苦にならない

歴史的背景を一枚

インドは内需国としての強みを持ちつつ、1990年代以降はITサービスで存在感を高めてきました。

今後は製造業や半導体など「モノづくり」の比重が高まると、輸出の裾野が広がり、通貨や交易条件にも変化が起きやすくなります。

人口ボーナスが続く間に、教育・インフラ・雇用の三位一体で付加価値の高い産業をどれだけ育てられるかが、次の10年の勝負どころです。

最後に

短期は横ばいでも、5年で見れば強かったのがインドの実績です。

人口動態、製造業シフト、大型投資、政策転換のサイクルが重なれば、再び相対的な強さを発揮する可能性は十分にあります。

大切なのは「売らないための設計」。コア資産で土台を固め、サテライトでインドを計画的に積み上げる。下落が怖いほど、あらかじめルールを決めておくことが、長期投資を成功に近づけます。

コメント