今回の動画は、「レバレッジ商品の積立シミュレーション」の後編です。この動画では、前編に続き、レバレッジ商品を積立投資した際にどのような結果が得られるかをシミュレーションし、データに基づいてその効果的な使い方について解説しています。

前回までの動画については以下をご覧ください。

シミュレーションの目的と背景

動画の冒頭で、なぜレバレッジ商品の積立シミュレーションを行うのかが説明されています。

レバレッジ商品に対して「危険だ」や「アンチ」と言われがちな中、効果的な使い方をデータに基づいて検証することで、その利点と注意点を明確にするためのものです。

具体的には、レバレッジ商品を積み立てる際の最大下落幅やリスクに見合った資産構成を検討し、老後資金にどの程度の影響があるのかをシミュレーションを通じて確認しています。

前編では、毎月同じ金額を積立投資するというシンプルなシミュレーション結果が紹介されました。

後編では、より高度なシミュレーションを行い、マーケットの状況に応じて投資額や売却タイミングを変えるシナリオを試します。

具体的なシナリオ

後編のシミュレーションでは、2つの異なるシナリオが紹介されます。

1つ目は、ナスダックのような指数が下落したときに「倍プッシュ」、つまり投資額を2倍に増やす戦略です。この戦略では、安くなったタイミングで追加投資を行い、将来的なリターンを狙います。

2つ目は、「好況が長く続いたときに利確(利益確定)」する戦略です。このシナリオでは、例えば48ヶ月(約4年)以上マーケットが上昇し続けた場合、利益を確定させ、次の調整局面に備えます。

これらのシナリオは、Pythonプログラムを使って実行され、ボラティリティ(市場の変動性)やその他の市場指標に基づいて投資行動を変更する仕組みです。

特に、ボラティリティが高まったときには積立額を倍にする設定や、好況が続いたときに利確を行う設定が組み込まれています。

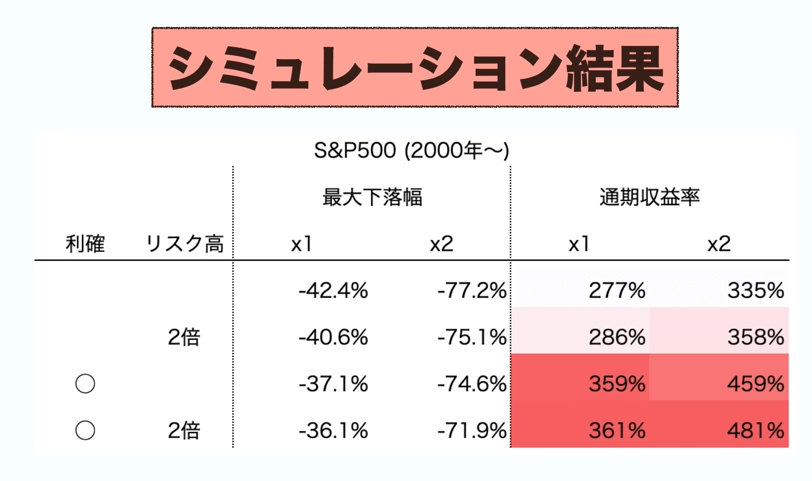

S&P 500のシミュレーション結果

まず、S&P 500に関しては、1988年から積み立てた場合のシナリオを見てみましょう。動画では、シンプルに毎月同じ金額を積み立てる方法と、リスクが高まった際に倍プッシュ(投資額を2倍に増やす)するシナリオ、さらに好況が続いたときに利確をするシナリオの結果が比較されています。

倍プッシュ戦略の結果

S&P 500での倍プッシュ戦略は、特に調整局面で市場が下落した際に有効だと期待されていました。

しかし、実際のシミュレーション結果では、倍プッシュをしても最大下落幅の軽減にはあまり効果が見られませんでした。

具体的には、レバレッジ2倍の商品を毎月積み立てていった場合の最大下落幅は約48.9%で、倍プッシュを行ってもわずかに下落幅が軽減される程度で、大きな差はありませんでした。

利確戦略の結果

一方で、利確戦略(好況が48ヶ月続いた時点で利益を確定する戦略)は非常に効果的でした。

このシナリオでは、S&P 500のレバレッジ2倍商品における最大下落幅は-12.2%に抑えられ、通期の収益率も大幅に向上しました。

具体的には、毎月同じ金額を積み立てた場合の通期収益率が約617%であったのに対し、利確戦略を取り入れた場合の収益率は938%に跳ね上がりました。これにより、守りの姿勢を取り入れた戦略がいかに有効であるかが示されています。

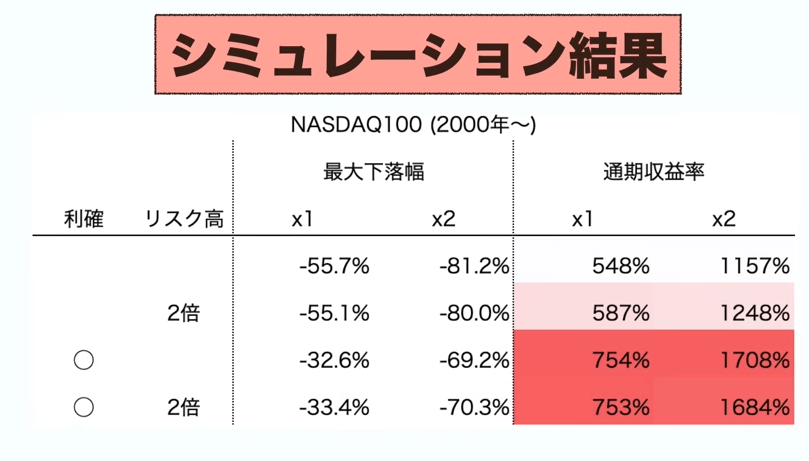

ナスダックのシミュレーション結果

次に、ナスダックについてのシミュレーション結果を見てみましょう。特に、ナスダック100指数に対してもS&P 500と同様に、毎月積み立てる戦略、倍プッシュ戦略、利確戦略の3つが比較されています。

倍プッシュ戦略の結果

ナスダックの場合、倍プッシュ戦略はS&P 500に比べてさらに効果が薄い結果となりました。

倍プッシュを行うことで、最大の下落幅は多少軽減されましたが、通期の収益率はむしろ下がってしまうという意外な結果が出ています。

例えば、2000年からナスダックに積み立てを行ったシミュレーションでは、下落局面で倍プッシュを行っても、その後のリターンが期待通りには伸びず、収益率は大きく向上しませんでした。

この結果から、ナスダックにおいては倍プッシュ戦略が効果的ではないことが示されています。

利確戦略の結果

一方、ナスダックにおける利確戦略はS&P 500以上に効果的でした。

例えば、2000年から積み立てを行った場合、利確戦略を取り入れることで、最大下落幅が大幅に軽減され、通期の収益率も劇的に向上しました。

具体的には、レバレッジ2倍商品で利確を行った場合、最大下落幅は顕著に低減し、通期の収益率も好調でした。この結果からも、特にナスダックのようにボラティリティの高い市場においては、利確を行うことで大きなリスク軽減と収益向上が期待できることが分かります。

レバレッジ商品のリスクと注意点

動画の中で強調されているのは、レバレッジ商品をただ積み立てるだけではなく、タイミングに応じて投資額を調整し、利益を確定することの重要性です。

特に、ボラティリティが高まる局面では、リスクが大きくなるため、倍プッシュなどの戦略を行う際には慎重な判断が必要です。

また、レバレッジ商品に過度な期待を抱き、「下がったから倍プッシュすれば儲かる」と考えるのは危険です。

特に、マーケットが大きく下落する局面では、倍プッシュをしてもリターンが得られないどころか、損失が拡大するリスクがあることが示されています。

実際、ナスダック100を例に取ると、2000年から積み立てた場合、倍プッシュ戦略よりも利確戦略の方が収益率の向上に大きな効果をもたらしました。

最後に

この動画の結論としては、レバレッジ商品を使った積立投資において、ただひたすら積み上げるだけではなく、適切なタイミングで利益を確定し、守りの姿勢を取ることが重要であるという点です。

具体的には、過去のデータを分析することで、好況が続いた際に利確を行い、調整局面では無理に倍プッシュをするのではなく、冷静に判断することが求められます。

このシミュレーション結果を踏まえ、視聴者には自身の投資戦略を見直すきっかけとして、レバレッジ商品を賢く使うための具体的なアプローチを考えてもらいたいというメッセージが伝えられています。

コメント