今回はレバレッジを活用した投資について解説した動画をご紹介します。

動画の中で、特に注目されるのは積立投資のシミュレーションを使って、レバレッジ商品をどのように活用すべきかを具体的なデータを基に説明している点です。

なお、本動画は前回ご紹介した動画の続編となります。

まずは以下のリンクからご覧ください。

あわせて読みたい

その投資、プロは笑ってますよ。ファンドマネージャーの実際の運用をご紹介。投信売れりゃ何でもいいっ...

https://www.youtube.com/watch?v=YqHEarVFOUY&ab_channel=%E3%82%AB%E3%83%A2%E3%83%BC%E3%83%A9%E3%83%AC%E3%81%AE%E6%A0%AA%E5%BC%8F%E6%8A%95%E8%B3%87%E3%83%8...

目次

積立投資のシミュレーション方法

動画では、積立投資のシミュレーションを行い、レバレッジを使った場合と使わなかった場合の結果を比較しています。シミュレーションの前提条件は以下の通りです。

- 対象指数:

- S&P 500、ナスダック100、日経平均

- レバレッジ倍率:

- 1倍(通常の現物取引)と2倍(レバレッジ取引)

- 投資期間:

- 1988年からの約40年と、2000年からの約20年

- 投資ルール:

- 毎月月末に一定額を追加していく積立方式

- シナリオ:

- 毎月同額を積み立てるシナリオ

- 景況に応じて積立額を変えるシナリオ(下落時に倍額を積み立てる)

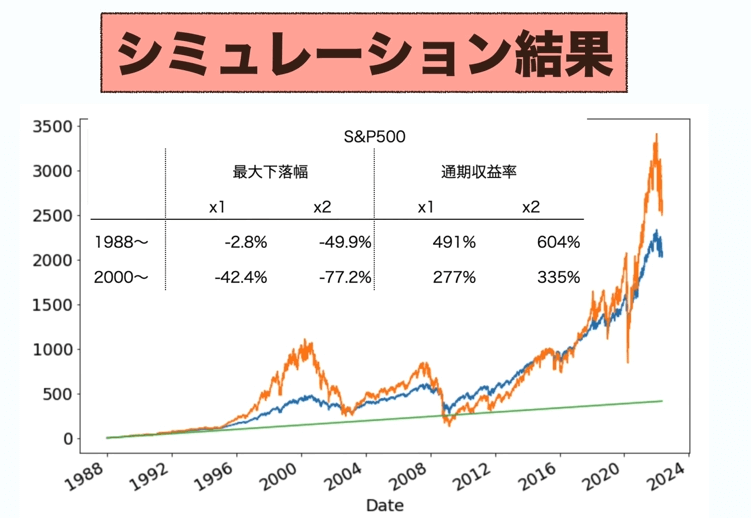

シミュレーション結果(S&P 500の場合)

まず、S&P 500を対象にしたシミュレーション結果です。

- 1988年からの積立結果:

- 現物投資(1倍)では、1988年からの約34年間で最大でも2.8%の下落にとどまり、総収益率は191%でした。

- 一方、レバレッジ2倍投資では、最大で50%の損失が発生しましたが、最終的な収益率は604%に達しました。つまり、34年間で約6倍の資産を形成することができたわけです。

- 2000年からの積立結果

- 2000年からの20年間の積立では、現物投資で最大42.4%の損失が発生しましたが、最終的な収益率は277%となりました。

- レバレッジ2倍の投資では、最大で**77.2%の評価損が出ましたが、最終的には335%**の収益率に達しました。

この結果から、レバレッジを使うことで大きなリターンを得られる可能性がある一方で、一時的な大きな評価損に耐える必要があることが示されました。

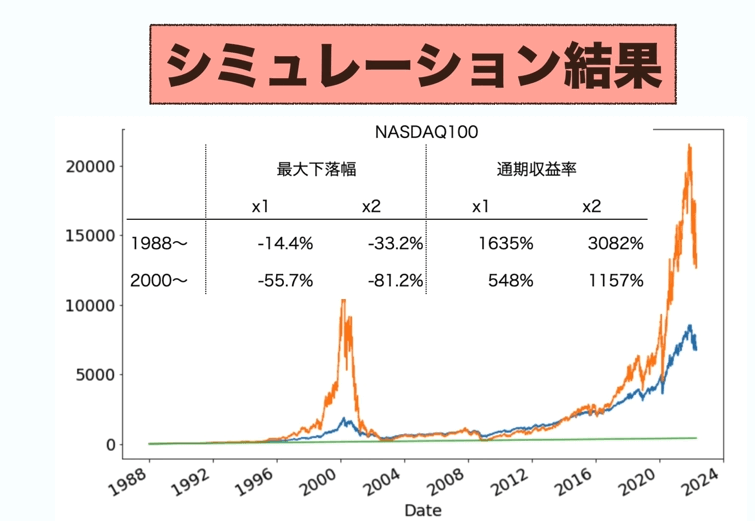

シミュレーション結果(ナスダック100の場合)

次に、ナスダック100のシミュレーション結果です。

- 1988年からの積立結果:

- 現物投資では、最大14.4%の損失が発生しましたが、最終的な収益率は1600%を超える結果になりました。

- レバレッジ2倍の投資では、最大33.2%の損失を記録しましたが、最終的には30倍以上の資産を形成できたとのことです。

- 2000年からの積立結果:

- 現物投資では最大56%の評価損が発生し、最終的な収益率は450%でした。

- レバレッジ2倍の投資では、最大**81%の損失が発生し、最終的には1100%**以上の収益を達成しました。

ナスダックは特にリターンが大きかった一方で、評価損も大きくなるため、レバレッジをかけた場合のリスクが高いことがわかります。

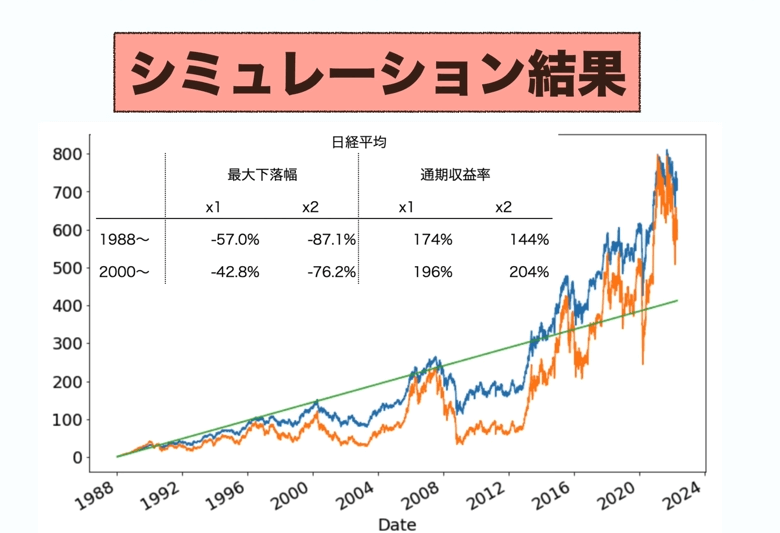

シミュレーション結果(日経平均の場合)

最後に、日経平均のシミュレーション結果です。

- 1988年からの積立結果:

- 日経平均に対しては、現物投資でも最大57%の損失が発生し、最終的な収益率は1.7倍にとどまりました。

- レバレッジ2倍の投資では、最大81.7%の損失が発生し、最終的な資産形成は1.4倍という結果になりました。

- 2000年からの積立結果:

- 2000年以降でも、現物投資での最大損失は約50%に達し、最終的な収益率は2倍にとどまりました。

日経平均の場合、アメリカの指数と比べるとリターンが非常に低く、レバレッジをかけても期待される収益があまり大きくないことがわかります。

まとめ

この動画の前半部分では、レバレッジ商品を使った積立投資のシミュレーション結果を示し、特に以下の点を強調しています。

- レバレッジ投資には大きなリターンが期待できるが、一時的な大きな損失を耐える必要がある。

- 指数によってリターンやリスクが大きく異なるため、投資対象の選定が重要。

- 老後資金のような大事なお金でレバレッジ投資をする場合、損失耐性が問われるため、慎重なリスク管理が必要。

知っておきたい専門用語集

- レバレッジ:借り入れた資金を活用して、手元資金以上の投資を行う手法。リターンが大きくなる反面、リスクも増大する。

- 先物取引:将来の特定の日に、あらかじめ決めた価格で資産を売買する取引。価格変動リスクをヘッジするために使われるが、投機的な用途にも利用される。

- 投資信託:複数の投資家から資金を集め、専門家が運用する金融商品。分散投資が可能で、運用結果が基準価額に反映される。

- 基準価額:投資信託の1口あたりの価格。運用成績や市場の変動によって変化する。

- シミュレーション:特定の条件下で仮想的な投資を行い、その結果を予測する方法。過去のデータを使って投資の効果やリスクを分析する。

- リスク管理:損失を最小限に抑えるために、リスクを予測・評価し、適切な対策を取ること。

- ボラティリティ:価格変動の大きさを表す指標。ボラティリティが高いほど、価格が急激に変動するリスクが高まる。

- 損失幅(最大損失幅):投資の際に発生する最大の損失額や割合。投資を続ける上で耐えられるかを判断する基準となる。

- 利確(利益確定):投資によって得た利益を確定するために、保有している資産を売却すること。

- S&P 500:アメリカの代表的な株価指数。米国の主要企業500社の株価を基に算出される。

- ナスダック100:アメリカのNASDAQ市場に上場している主要100社の株価指数。主にハイテク企業が多く含まれる。

- 日経平均:日本の代表的な株価指数。日本の株式市場に上場している225社の株価を基に算出される。

- 評価損:保有している資産の市場価値が購入時より下がった場合に発生する損失。売却しない限り確定はしない。

- 現物取引:レバレッジをかけず、実際に手元にある資金のみで行う取引。リスクが少ないが、リターンも限定的。

コメント